هل قُلتم الليرة في خير؟

صحيفة الجمهورية اللبنانية ـ

البروفسور جاسم عجاقة:

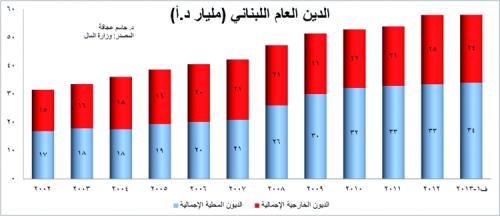

كل يوم نسمع المسؤولين يقولون أن الليرة بخير والوضع المالي بخير… الحقيقة أن الوضع مغاير كلياً لهذه التصاريح، فالدين العام اللبناني سيتجاوز عتبة الـ 140 مليار دولار في العام 2027. إذاً، كيف يُمكن القول أن الليرة بخير؟

مع إقتراب ساعة الصفر للضربة العسكرية الغربية لسوريا، يسود سماء لبنان غيمة سوداء، إن على الصعيد الأمني أو على الصعيد الإقتصادي. إذ هناك خطر من ضربات على مواقع حزب الله في لبنان، وردة الفعل السورية بضرب مواقع للمعارضة في لبنان، والسيارات المُفخخة، تدفع اللبناني إلى الخوف من المُستقبل القريب. الوضع المالي والإقتصادي الكارثي الناتج عن الوضع الأمني، والذي يحجب عن الدولة المداخيل، والإنفاق المتزايد خصوصاً مع ظاهرة نزوح اللاجئين السوريين يُنذر بكوارث مالية لن تتأخر بالظهور. من هذه الكوارث، تفاقم الدين العام الذي سيبدأ الصعود الأسي (Exponentiel) في السنين القادمة والذي سيؤثر، بدون أدنى شك، بشكل كبير على سعر صرف الليرة اللبنانية.

العجز في الموازنة هو السبب الأساسي لزيادة الدين العام…

إن توازن الميزانية العامة للدولة ليس المقياس المناسب للسياسة المالية (Politique Budgétaire) لأنها تتأثر بعاملين: سياسة الديون للسنين الماضية بما ينعكس سلباً في خدمة الدين العام، ووضع الإقتصاد الحالي في الدورة الإقتصادية. وقد تنتج الزيادة في عجز الموازنة عن تدهور في الوضع الإقتصادي الدوري بمعزل عن الخيارات الهيكلية في الميزانية (معدل الضرائب، ومستوى الإنفاق).

يتم تحليل الانضباط في المالية العامة عبر القيود على ميزانية الدولة التي تنص على أن يتم تمويل النفقات الإجمالية في الميزانية لكل سنة مالية من الضرائب أو من الإصدارات لسندات خزينة. ويُمكن وضع هذه القيود ضمن المعادلة الحسابية التالية:

الإصدارات الجديدة (أو زيادة الدين العام) + الإيرادات الضريبية = خدمة الدين العام + الإنفاق العام

من الواضح من هذه العلاقة، أن نسبة الدين العام تزيد: إما لأن الدولة تُسَجِّلُ عجزاً أولياً، وإما لأن الفجوة بين سعر الفائدة الحقيقي ومعدل النمو يزيد.

وفي حالة لبنان، هناك عجز أولي مُزمن إضافة الى فجوة تزيد يوماً بعد يوم بين سعر الفائدة الحقيقي ومعدل النمو. وتحتاج الدولة اللبنانية الى تمويل عجز في الموازنة يُوازي 4 مليار دولار بحسب مشاريع الموازنات المُقدمة من قبلها. إلا أن هذا الرقم بإعتقادنا بعيد جد عن الواقع، فالإستحقاقات المُتكررة للمالية العامة، الأحداث الطارئة، الهدر، تُثقل الموازنة العامة بما يزيد على 8 مليارات دولار أميركي. وإذا ما أخذنا بالإعتبار النمو الحالي في الإقتصاد، والذي يختلف جذرياً عن التوقعات الماكرو إقتصادية في مشروع موازنة العام 2012، نرى أن ما يُعادل 4 مليار دولار تتحول سنوياً إلى دين عام.

أرقام الدين العام لا تعكس الحقيقة… إذا ما أخذنا تقارير وزارة المال، نرى أن الدين العام وصل إلى 58 مليار دولار في الفصل الأول من العام الحالي. إلا أن هذا الدين هو مجموع الإلتزامات الموقعة من قبل الجمهورية اللبنانية. ولا تذكر التقارير العجز السنوي الذي يتحوّل إلى دين عام كل سنة. وعلى نمط عجز بقيمة 4 مليار دولار أميركي سنوياً يتحول إلى دين عام سينتج عن هذا العجز 81 مليار دولار على شكل دين عام، وذلك حتى العام 2027. وإختيار العام 2027 يأتي كنتيجة لأخر إستحقاق مالي للديون الخارجية. وبما أن الدولة اللبنانية ستقوم بالإستيدان لسد الدين الخارجي، فهذا يعني أن الدين الحالي سيتراكم مع الـ 81 مليار دولار الناتجة عن العجز السنوي ليصبح الدين العام اللبناني 140 مليار دولار أميركي في العام 2027! وهذا يؤدي إلى الإستنتاج التعيس التالي: كل طفل لبناني سيولد مع دين قدره 35000 دولار أميركي. هذا الحساب البسيط تمّ مع إفتراض أن الوضع سيستمر على ما هو عليه وأن الفائدة المُستخدمة في عملية الحساب هي 7 % (من المحتمل أن ترتفع الفوائد مع تردّي الوضع المالي العام وتدنّي التصنيف الإئتماني للبنان).

التداعيات على الليرة

ستكون كارثية…

إن الوضع الأمني في لبنان ضرب هياكل الإقتصاد اللبناني. وقد كان للأزمة السورية وقع سلبي تخطّى بكثير تحاليل وتوقعات الخبراء. ومع الضربة التي ستُوجه إلى سوريا، الإحتمالات مفتوحة على كل السيناريوهات التشاؤمية وخصوصاً تعطيل الماكينة الإقتصادية وتوقف الكثير من المقترضين عن دفع الإستحقاقات نتيجة الإفلاس. أضف إلى ذلك التضخّم الذي هو مرض الأمراض والذي يقضي على كل رغبة في الإستثمار وعلى القدرة الشرائية لدى المُستهلك. هذا التضخّم المُرتبط، في لبنان، بعوامل غير إعتيادية كسلسلة الرتب والرواتب ونزوح اللاجئين السوريين وغيرها، هو من أحد أهم أسباب ضرب سعر صرف الليرة. وهنا يُطرح السؤال: كيف لمصرف لبنان أن يدافع عن الليرة ضمن إستراتيجية وطنية مع العلم أن مصرف لبنان يتحكّم بعنصر واحد من ثلاثة عناصر يعتمد عليها تطور سعر صرف الليرة:

– السياسة النقدية التي يقودها حاكم مصرف لبنان والتي تهدف إلى الحفاظ على سعر صرف الليرة مقابل العملات الأجنبية بما يتلاءم مع السياسة الإقتصادية.

– السياسة الإقتصادية التي تقودها الحكومة مجتمعة والتي تهدف إلى تحفيز النمو الإقتصادي عبر عدد معين من الإجراءات كالإنفاق الإستثماري.

– الوضع الأمني والسياسي الذي يدور في فلك الحكومة والأطراف الحزبية والذي يُؤثر، كما يعلم الجميع، على الوضع الإقتصادي والمالية العامة.

وعلى الرغم من وجود إحتياطي هائل يسمح لمصرف لبنان بالدفاع عن الليرة اللبنانية، إلا أنه وبحسب البنك الدولي في تقريره الأخير عن لبنان، يٌقدّر حجم احتياط النقد الأجنبي نهاية 2012 بـ 17 شهراً من الواردات. مما يعني أن الليرة ستأخذ منحى الجنيه المصري إذا إستمر الوضع على ما هو عليه أكثر من عام (كما في ثمانينات القرن الماضي!). وللتذكير فإن إحتياط المصرف المركزي المصري بالعملات الأجنبية إنخفض من 36 مليار دولار إلى 13.5 مليار دولار في ظرف سنتين إستُهلكت للدفاع عن الجنيه المصري الذي تدهور بنسبة 10 % مقابل الدولار الأميركي منذ بداية العام الحالي.

ويُمكن للبعض أن يسأل عن دور إحتياطي الذهب، فهذا الإحتياط الذي لا يُمكن المساس به، يُمكن إستخدامه كرافعة مالية لتخطي الأزمة المالية الحالية. إلا أننا نستبعد نجاح هذه الخطة لعدم إستقرار الوضع الأمني مما يضع هذا الإحتياط في خطر. وكنتيجة لما سبق، يبقى هذا الإحتياط بدون أي فائدة عملية. أما في ما يخصّ الودائع في المصارف والتي تفوق 120 مليار دولار، فإنها رهن قرار أصحابها.

كفى متاجرة بمصير الشعب…

إن التاريخ سيذكر أن الكوارث الإقتصادية والمالية التي تعصف وستعصف بلبنان، هي منتوج محلي (Made in Lebanon). والشركة المُنتجة لهذه الكوارث هي شركة مساهمة أصحابها السياسيون الذين يُتاجرون بشعبهم تحت شعارات مُختلفة، والفريق التنفيذي لهذه الشركة مؤلف من الأيدي العابثة بأمن الدولة.